01

行业运行基本情况

(一)开工处于高位,库存表现不一

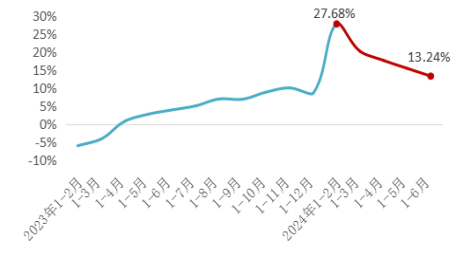

上半年,化纤行业负荷总体处于高位。从主要行业来看,直纺涤纶长丝3~4月份平均负荷在90%以上,6~7月在85%~90%;直纺涤纶短纤平均负荷在80%~90%,6、7月有所回落;锦纶长丝负荷一直保持在90%以上。据国家统计局数据,2024年1-6月化纤产量3885万吨,同比增长13.24%,但增速较一季度收窄6.86个百分点(图1)。分月度来看,化纤产量基本保持稳定,增速的变化很大程度上是由于2023年同期基数先低后高,预计随着基数的提升,产量增速可能会进一步回落。

图1 2023年以来化纤产量同比增速变化

数据来源:国家统计局、中国化学纤维工业协会

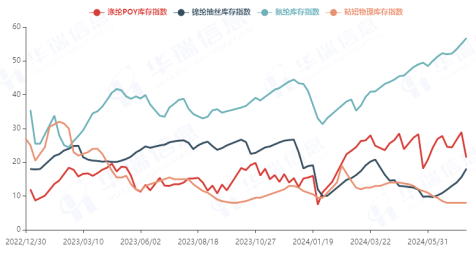

2024年以来,涤纶长丝、氨纶行业库存压力较大;涤纶短纤、锦纶库存相对较低,但是6~7月呈走高趋势;粘胶短纤库存处于低位。具体来看(图2),涤纶POY库存先逐步提升,3月下旬后,震荡维持;上半年最高库存29天,二季度平均库存25天,当前库存25天。锦纶库存先逐步提升,4-5月逐步去库,而后库存再次提升;上半年最高库存21天,二季度平均库存12天,当前库存15天。氨纶库存持续提升,二季度平均库存48天,较一季度提升10天,当前为最高库存57天。

图2 2023年以来化纤主要品种库存情况

数据来源:华瑞信息

(二)化纤市场波动总体平稳

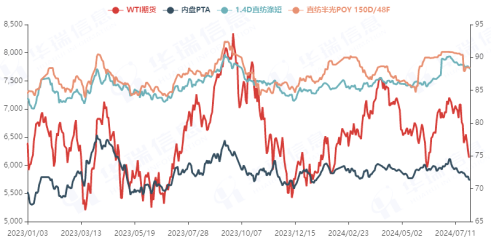

上半年,原油价格涨跌明显,但PTA、涤纶产品与原油价格关联性稍弱(图3),市场波动较为平稳,价格受供需博弈影响较多。分阶段看,一季度,原油价格震荡走高,3月末已超80美元/桶,涨幅达18.2%。对于化纤产业链来说,油价提供了较强的成本支撑,但PTA、涤纶供应均偏宽松,因此上涨动力不足,总体表现出成本支撑下的较强抗跌性,与2023年同期相比波动相对平稳。4~5月,原油价格震荡下滑,5月末下滑至75美元/桶水平,跌幅约14.3%,但PTA、涤纶短纤跌幅仅1%,涤纶POY涨幅2%。6月,原油价格触底反弹,6月末基本涨回80美元/桶,涨幅约13.2%,而PTA、涤纶POY、涤纶短纤涨幅分别为3.1%、1.3%、6.7%。

图3 2023年以来国际油价、PTA、涤纶POY、涤纶短纤价格走势

注:WTI期货(右轴,美元/桶),PTA、涤纶POY和涤短(左轴,元/吨)

资料来源:华瑞信息

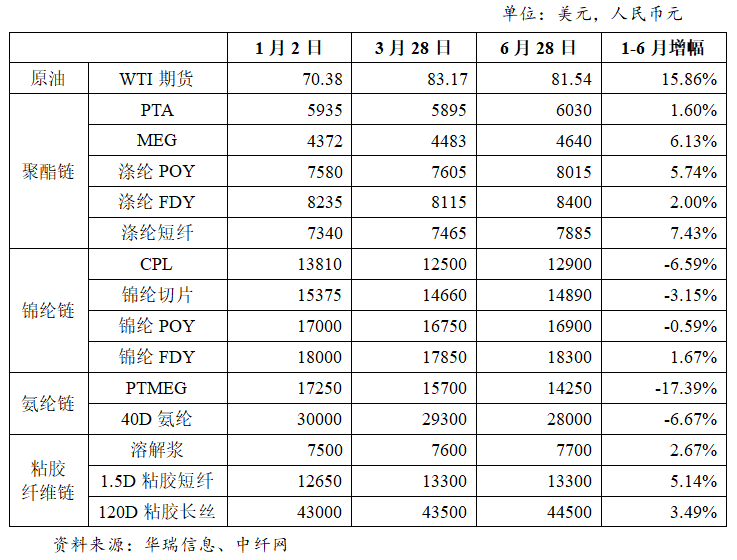

总体来看,截止6月末,涤纶、粘胶纤维产业链价格呈现涨势;锦纶、氨纶产业链价格呈现跌势(表1)。

表1 2024年以来化纤主要产品及原料价格变化

(三)化纤出口有所下滑

据中国海关数据统计,1-6月化纤主要产品合计出口量同比下降4.09%,但降幅较1-3月收窄3.97个百分点。分产品看,涤纶长丝出口同比下降7.25%,减量15.1万吨,主要原因是由于印度于2023年10月对涤纶长丝执行BIS认证,企业在此前抢出口,出口量大增,而执行之后出口量大减;2024年1-6月对印度出口涤纶长丝减量23.8万吨,因此,刨除印度,涤纶长丝对其他国家和地区出口仍保持增长。得益于二季度出口增长贡献,涤纶短纤、锦纶长丝出口同比增长;粘胶长丝、腈纶、氨纶出口保持增长态势。此外,聚酯瓶片出口恢复增长态势,增速较2023年同期提升20.16个百分点。同期,化纤进口量同比增加19.56%,但数量仅占化纤产量的0.6%。

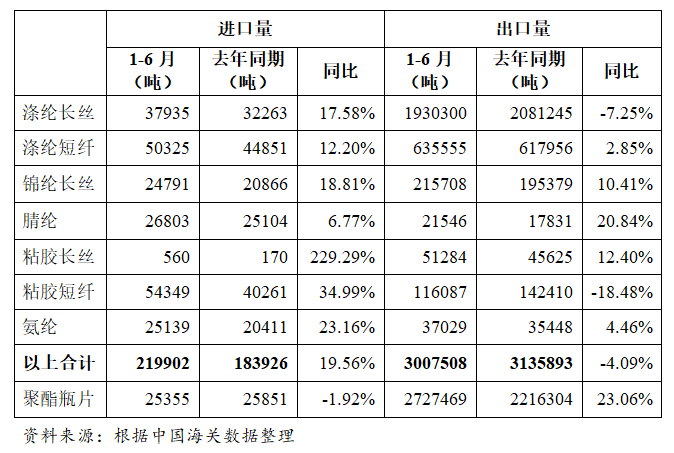

表2 2024年1-6月化纤主要产品进出口情况

(四)终端内需增长平稳,外贸好于预期

上半年,纺织服装商品内需增长平稳。国家统计局数据显示,1-6月全国居民人均衣着消费支出同比增长8.1%,增速好于2023年同期;限额以上单位服装、鞋帽、针纺织品零售额同比增长1.3%,网上穿类商品零售额同比增长7%,增速均较2023年同期有所放缓。中长期来看,我国内需市场已全面进入消费升级阶段,增量放缓、结构升级成为纺织服装商品消费的重要阶段性特征。加强产品设计开发,主动挖掘消费热点,是新形势下的重要创新发展方向。

根据中国海关网站数据,2024年上半年,我国共出口纺织品服装1431.8亿美元,同比增长1.5%。其中,纺织品出口额为693.5亿美元,同比增长3.3%;服装出口额为738.3亿美元,与2023年同期持平。以美国为代表的发达国家经济实现“软着陆”,服装服饰类商品零售市场基本平稳,不仅拉动我国纺织品服装直接出口,也间接带动中上游产业链配套产品出口增加。此外,跨境电商呈现新动态,2024年上半年,我国跨境电商进出口额达到1.22万亿元,同比增长10.5%,增速高于同期我国货物贸易增速4.4个百分点。

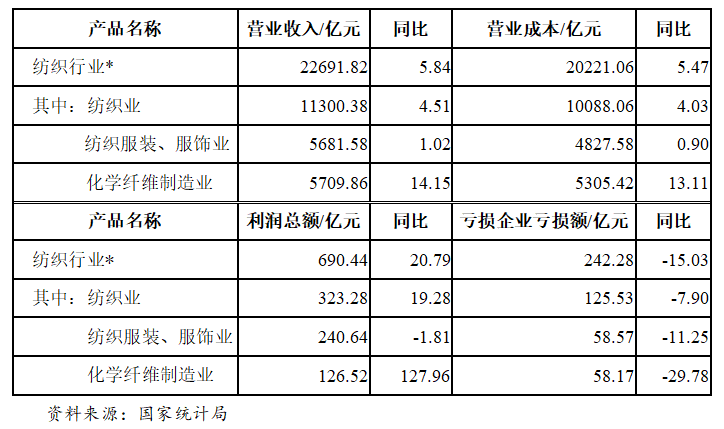

(五)效益同比增长,运行质量改善

据国家统计局数据,1-6月化纤行业营业收入5709.86亿元,同比增加14.51%(表3);利润总额126.52亿元,同比增加71.02亿元,由于基数原因,同比增幅明显;主营业务利润率为2.22%;亏损企业亏损额为58.17亿元,同比减少29.78%;行业亏损面31.26%。分行业来看,涤纶、锦纶仍是贡献主力,分别贡献化纤行业利润增量的60.2%、12.3%,氨纶行业盈利能力下滑。

表3 2024年1-6月化纤及相关行业经济效益情况

(六)固定资产投资增速回升,实际新增产能放缓

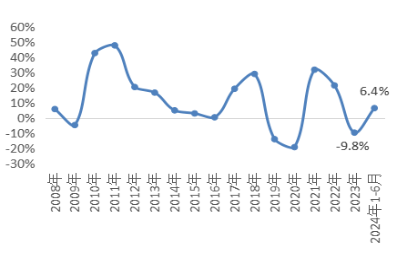

据国家统计局数据,1-6月化纤行业固定资产投资额同比增加6.4%,而2023年同期为-7.0%,低基数效应下投资增速回升。从新增产能来看,聚酯纤维新投80万吨/年,产能增长放缓;聚酯瓶片仍处于扩张周期,新投产270万吨/年,仍有350万吨/年待投。

图4 2008年以来化纤行业固定资产投资增速变化

数据来源:国家统计局

02

2024年行业运行走势预测

当前,我国经济仍面临外部环境复杂性严峻性不确定性明显上升、国内结构调整持续深化等诸多挑战。下半年,国家宏观政策的实施力度将进一步加大,随着各项政策逐步落实落地,政策效应陆续显现,将对推动经济稳定运行、引导产业转型升级发挥积极作用。例如,以提振消费为重点扩大国内需求,经济政策的着力点要更多转向惠民生、促消费,要多渠道增加居民收入,增强中低收入群体的消费能力和意愿。在工业领域,持续深化创新驱动发展战略,鼓励企业研发新技术、新产品,提升产业附加值,加速科技成果转化;加强预期引导,增强企业信心,稳定市场秩序;拓需求,特别是抓住“出海”机遇,帮助企业拓展全球市场,进一步提升企业的盈利能力和国际竞争力。

在我国经济形势总体保持平稳增长的预期下,化纤行业具备保持平稳运行的基础。原料端:原油价格走势对化纤价格的驱动力度有所减弱,原料成本仍将相对宽松;供应端:新增产能增速放缓,但在产能高基数的情况下,如果持续保持高开工也将带来供应压力;需求端:内销市场预计保持中低速增长,外销依然承压。展望未来,行业企业要深刻领会党的二十届三中全会精神,以新质新力引领高质量发展。例如:加强产品开发创新,主动激发市场活力;持续推进先进制造技术应用,提高劳动生产率;培育发展新质生产力,提高全要素生产率等。