展会直通车

国内资讯(08年前)

郑州棉花继续震荡走势 有限窄幅波动上下两难

棉花市场一周行情回顾

|

开盘 |

最高 |

最低 |

收盘 |

涨跌幅度 | |

|

郑棉 CF0603 (元 / 吨) |

15250 |

15270 |

15005 |

15170 |

-0.03% |

|

NYBOT 3 月(美分 / 镑) |

54.27 |

54.65 |

52.00 |

52.63 |

-3.02% |

|

中国棉花指数(元 / 吨) CCIndex328 |

14163 |

14186 |

14163 |

14186 |

+0.14% |

|

中国棉花收购价格指数 CNCottonS |

13943 |

13960 |

13939 |

13960 |

+0.30 |

郑州市场: 本周郑棉期货先抑后扬,周一、二收阴回落,随后三个交易日震荡反弹,主力CF0603期价在本周内再度触及15000大关,并获支撑。总体的来说,本周行情波幅不大,市场并无明显趋势选择,主要15000支撑得到短期确认。

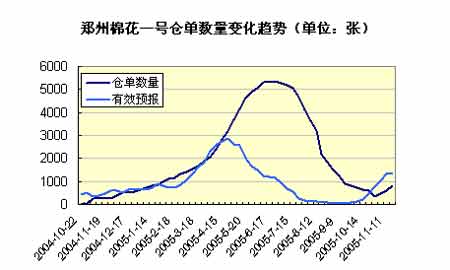

本周郑州棉花2004年C2类仓单继续流出市场,仅有92张,而2005年C1类新棉仓单增加到726张,同时有效预报也继续增加。截止到11月18日当周,郑州交易所棉花仓单数量计818张,较上周增加204张,有效预报1366张。(对比去年同期仓单259张,有效预报467张)

郑州棉花一号仓单数量变化趋势

注:一张棉花仓单对应1个交割单位(公定重量20吨)

纽约市场:纽约棉花期货市场本周继续深幅回调,展期交易仍是主流,而投机性的头寸逐渐离场,取而代之的是贸易性的交易,因12月合约面临着交割。由于中国和土耳其讯价积极,美棉3月合约在52美分处暂时获得支撑,本周出口较为平稳,因西非和澳棉的竞争。

11月17日,美国农业部公布了上周(11月4-10日)棉花出口周报。当周,美国2005/06年度陆地棉净出口量为5.33万吨,较前四周平均出口量增长8%。主要买主包括中国(3.27万吨)、土耳其(6486吨)、中国台湾地区(2608吨)、韩国(2472吨)和哥伦比亚(2041吨)。

当周,美国陆地棉出口装运量为4.31万吨,较上周增长1%,较前四周平均装运量增长三分之一。主要运往中国(1.86万吨)、土耳其(8369吨)、墨西哥(6418吨)、印度尼西亚(2109吨)和韩国(1179吨)。

美国皮马棉净出口量为1610吨,主要买主是印度(590吨)和德国(204吨)。皮马棉装运量为5148吨。主要运往中国(1724吨)、巴基斯坦(658吨)、印度尼西亚(658吨)和土耳其(478吨)(Y02)

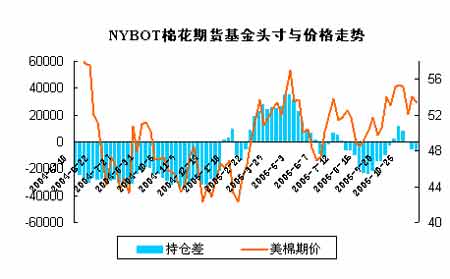

截止到11月15日美国CFTC交易商NYBOT棉花期货分类报告中显示,基金在棉花市场进行多空同减的动作,持有6148净空头寸,而上周这一数据为净空4809手。

NYBOT棉花期货基金头寸与价格走势

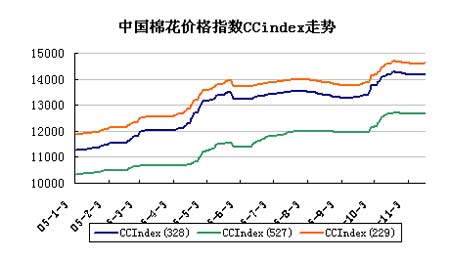

现货市场:本周现货市场价格保持稳中有升,纺织企业购棉依然非常谨慎,收购市场局部有回暖迹象,但由于加工皮棉利润不高,收购进度依然缓慢。尽管没有采购高峰,但企业季节性的消费依然支撑现货价格的稳定。本周中国棉花价格指数中328棉花报价14186,较上周上涨0.14%。

中国棉花价格指数CCindex走势

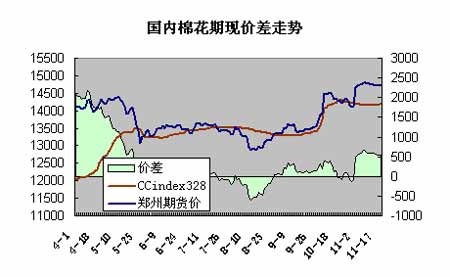

国内期现价差:本周郑州棉花基本持平,而现货价格微幅上升,期货升水基本稳定。图中所示的期货价采用的是现货月前一个月的合约日结算价(即5月采用CF0506,以此类推),而现货采用的是中国棉花指数CCIndex328。由于交易新棉仓单已超过2004年仓单数量,交割物主体应转为2005年的新棉。为更客观反映期现价差趋势,笔者再次对期现价差图做了修正。此前曾因交易所规定计算旧棉贴水,现将贴水取消。按上述方法计算,本周期现价差为544元/吨,上周为593元/吨。注:2004年新棉的仓单可依据交易所规定计算贴水。

国内棉花期现价差走势

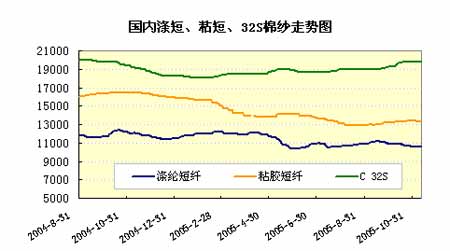

相关产品及下游消费:随着秋冬旺季的来临,棉纱销售转暖,但价格依然保持平稳有升,而化纤类的涤短、粘短价格受油价回落影响而偏弱。

国内涤短、粘短、32S棉纱走势图

后市看法

本周棉花基本面并无新消息传来,郑州棉花继续震荡走势,波幅也十分有限。期货行情的稳定走势也反映了近期国内现货市场的“僵局”。收购市场农民惜售,籽棉价格难于回落,而企业对皮棉的购买仍采取随用随买,造成皮棉价格被动,棉厂利润下降同时收购风险增加,更加不愿参与提价收购。相对应的是,由于近一个月来NYBOT棉花跌幅要远大于国内,进口棉与国产价格逐渐拉大,加之后期的降雨导致国内棉品质下降,很多企业在进行生产时也选择了进口棉。根据10月以来美棉出口报告的计算,未来一个月将有近18万吨进口棉陆续到港,港口棉花资源充足占去了本来已有恢复的企业购买力。我们通过各个机构的预测都是知2005/06年度国内棉必然存在供求缺口,但目前并未青黄不接之时。目前国内棉大量上市,同时进口棉大量进港,而短时间难以出现企业集中补库的行为,尽管农户有惜售,大门近一段时间国内棉资源相对充足,棉价仍将保持稳定或略受压制。

NYBOT棉花仍处于展期之中,下周12月合约将展开交割,市场普遍关心美棉大量上市之时,现货抛盘是否能被多头完全承接。当然,中国、土耳其等国存在着相对旺盛需求,下跌之后的美棉已有买入价值,目前市场讯价活动开始积极,美棉继续下跌的空间不大。笔者觉得目前可能造成国内棉花期货短期波动的就是有关人民币汇率方面以及进口棉配额发放的传闻与变化。随着布什访华日期的临近,有关施压人民币汇率方面的消息逐渐成为热点。而在美国国内也有多股势力酝酿逼迫人民币升值的动议,直接的方法就加征进口税,这对于刚刚达成协议的中美纺织贸易无意又蒙上了一丝阴影。当然,从本届政府面对一年来面对西方施压的态度和措施来看,人民币升值很可能是传闻带来的短期波动。而目前进口到港资源相对充足,国内棉销售进度缓慢,国内棉价基本稳定,国家在短期内进口棉配额发放的可能不大,但由于未来一年存在的巨大供求缺口,配额增加是早晚的事,相关信息需要时刻重视。

技术形态上,本周周K线继续报收一小阴,而日K线仍处于国庆以后形成的收缩整理之中。尽管短期确认了15000的平台支撑,但反弹力度同样有限。结合前文分析以及近期期价上下两难的走势特征,在国内纺企无明显补库需求前,以观望为主或根据K线组合参与短线。下周继续关注15000附近期价表现,一旦击破仍顺势可跟进。近期消息面重点关注纺企购棉动向、进口棉配额以及人民币相关消息引发的其他期货品种的异动。

.jpg)